L’aluminium a enregistré la meilleure performance des métaux industriels en 2017, porté par la détermination du gouvernement chinois à accélérer la réforme structurelle de son industrie et à lutter contre la pollution atmosphérique. Si les mesures mises en œuvre par la Chine n’ont pas conduit à une diminution de la production, elles ont cependant abouti à un profond remaniement du secteur : 1) la position des entreprises d’état s’en trouve renforcée ; 2) une partie non négligeable des capacités de production a été relocalisée dans des régions moins peuplées, disposant de sources d’énergie moins chères ou de bauxite ; 3) l’industrie devient plus performante en termes de coût et de productivité.

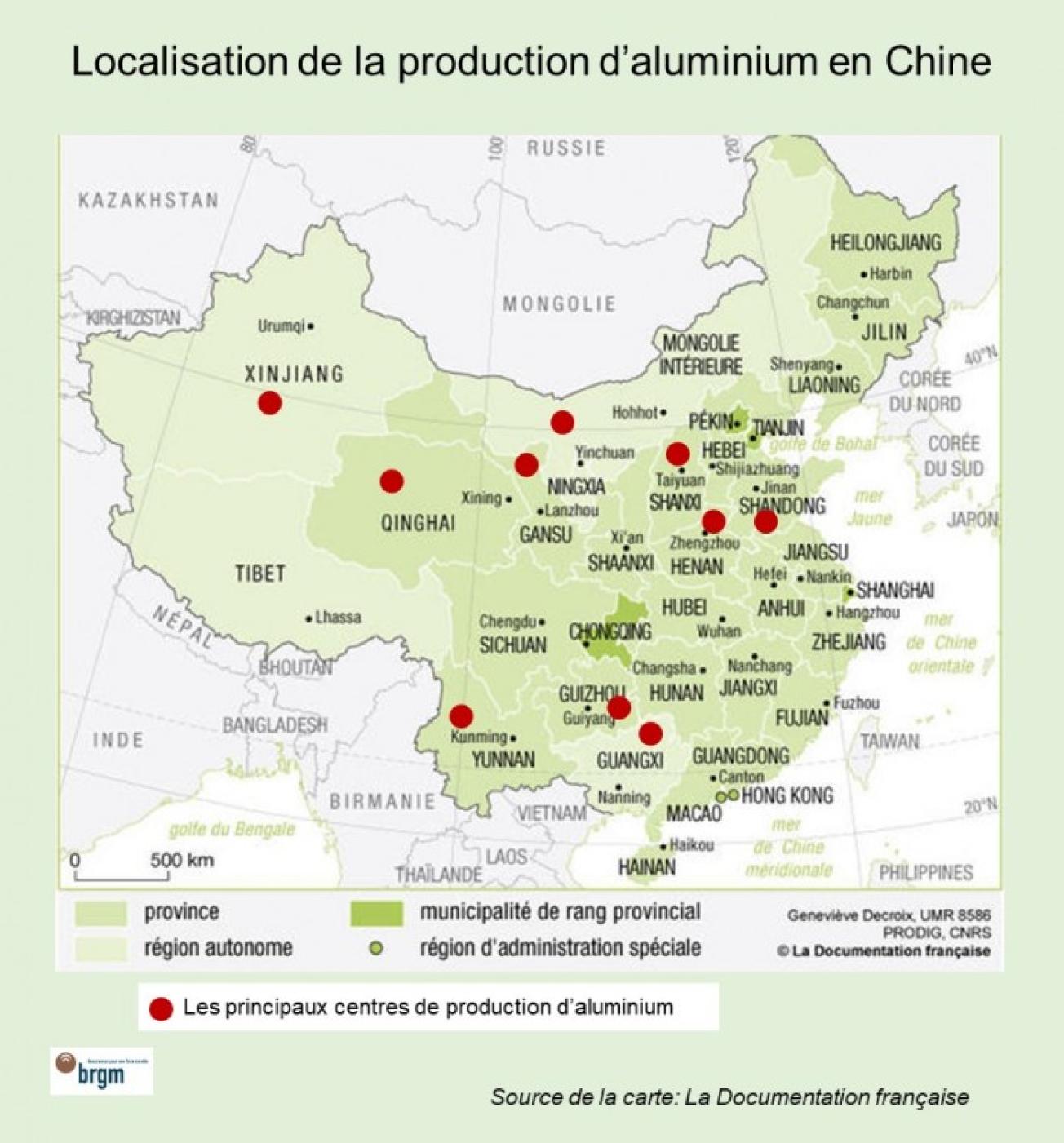

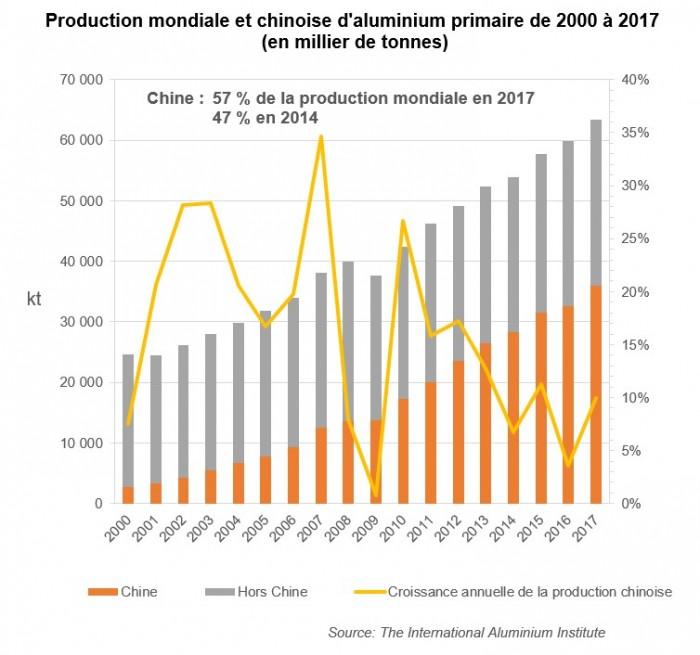

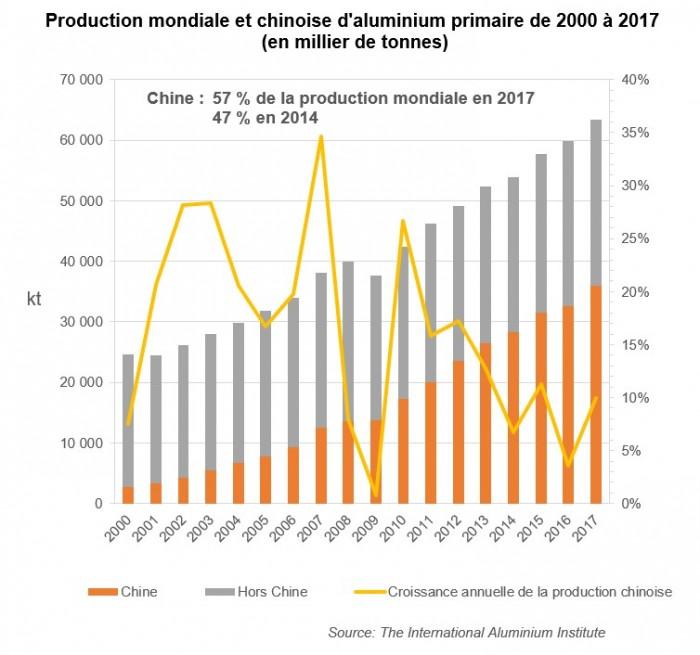

Production mondiale et chinoise d'aluminium primaire de 2000 à 2017 (en millier de tonnes)

© BRGM, The International Aluminium Institute

La Chine a accéléré la consolidation de son industrie de l’aluminium en 2017

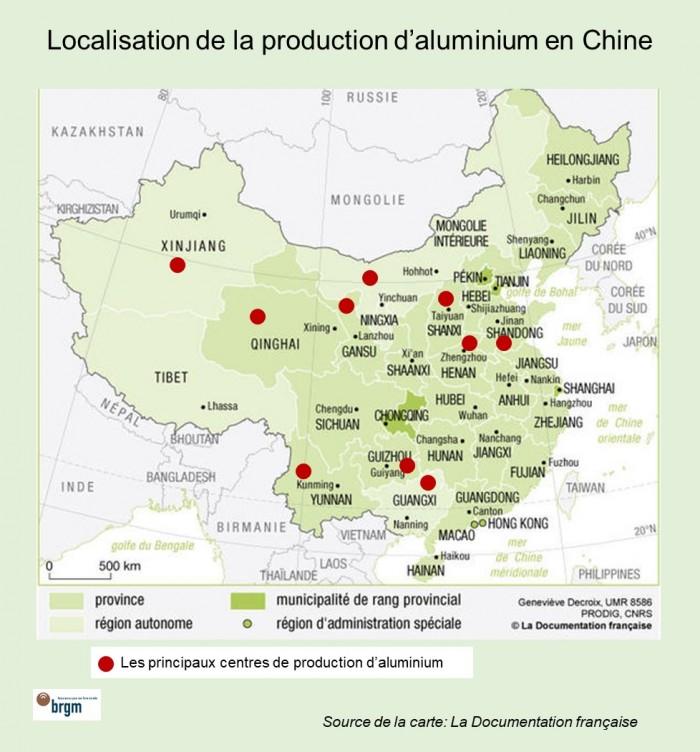

La Chine a produit environ 36 Mt en 20171 (The International Aluminium Institute –IAI), soit 57 % de l’aluminium global (63,4 Mt), contre 47 % il y a seulement 4 ans. La production chinoise d’aluminium est concentrée dans trois zones, à proximité des gisements de bauxite et dans les régions disposant d’’importantes réserves en charbon et d’énergie bon marché : au Nord-Est du pays dans les régions industrielles proches de Pékin (Shandong, Henan et Shanxi), au Sud (Guangxi et Guizhou), ainsi qu’au Nord et Nord-Ouest du pays (Mongolie intérieure, Xinjiang, Gansu et Qinghai).

Le soutien apporté par le gouvernement chinois à son industrie a conduit à une surcapacité structurelle qui a plombé le marché mondial. La Chine maintenait une capacité de production estimée à environ 43,2 Mt/an2 à la fin décembre 2016 (dont 36,5 Mt en opération, Antaike), une situation complètement déconnectée de la demande qui repose largement sur l’appui des administrations locales. Symbole de ce développement démesuré, le groupe China Hongqiao a augmenté sa capacité de production de 2 Mt en 2012 à 9,15 Mt en 2017, devenant ainsi le N°1 mondial de l’aluminium, devant Rusal (Caixin Global, 2017).

Pékin a repris le contrôle de l’industrie de l’aluminium : consolidation et relocalisation des alumineries et des centrales au charbon

Les efforts du gouvernement central chinois pour essayer de réduire les gigantesques capacités de production du pays se sont longtemps heurtés à la résistance des industriels et des autorités locales et, si bon nombre d’installations vétustes ont bien été fermées, la construction de nouvelles installations a perduré. Selon le ministère chinois de l’industrie et des technologies de l’information, environ un quart des capacités répertoriées en 2016 étaient illégales. Le ton s’est durci en 2017, avec la fermeture forcée des installations illégales qui n’avaient pas obtenu les permis nécessaires, ou bien celles qui ne respectaient pas les normes environnementales. Le Shandong a réduit de 3,3 Mt ses capacités de production, dont 2,7 Mt de nouvelles capacités non opérationnelles de China Hongqiao - soit 29 % de la capacité totale de l’entreprise - et 2,8 Mt/an de capacités en opération ou en construction dans le Xinjiang (Shanghai Metals Market -SMM- janvier 2018).

Afin de brider l’expansion de nouvelles capacités, Pékin a instauré un système d’échange. Les industriels désireux de se développer ne peuvent le faire qu’en achetant des équivalents de capacités - fermées ou non - dans les limites des quotas octroyés ou bien en obtenant l’accord explicite du gouvernement central. Environ 4 Mt de capacités annuelles auraient ainsi été transférées en 2017 et l’échange de 2 Mt supplémentaires serait prévu en 2018 vers la Mongolie intérieure, le Xinjiang et le Shanxi. Le gouvernement central a également autorisé la construction de deux nouveaux projets d’une capacité totale d’environ 2 Mt/an dans le Yunnan et le Guangxi qui seront opérationnels en 2018 et 2019 (SMM).

F Il y a donc une relocalisation de capacités existantes - et des centrales thermiques au charbon – vers des régions moins industrialisées et moins peuplées, à l’Ouest et au Sud du pays, où le coût de l’énergie et le risque potentiel sur la production associé aux politiques environnementales y sont moindres et où la proximité des matières premières (charbon et bauxite) constitue un avantage.

Antaike estime qu’environ 7 Mt de nouvelle capacité de raffinage seront mises en service en 2017-2018, avec les entreprises d’état comme Chalco (Aluminium Corporation of China) se taillant la part du lion. L’objectif de Pékin semble donc n’être pas tant de réduire la production d’aluminium que de réorganiser le secteur et d’en contrôler le développement, tout en s’attaquant à la pollution atmosphérique dans les régions industrielles très urbanisées.

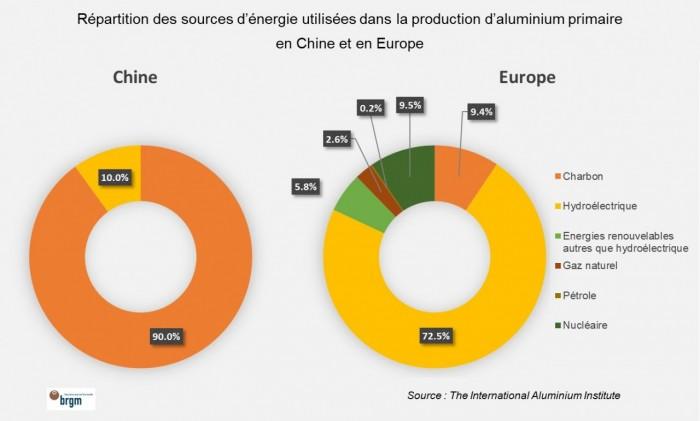

Répartition des sources d'énergie utilisées dans la production d'aluminium primaire en Chine et en Europe

© BRGM, The International Aluminium Institute

Les coupures de production hivernales pour améliorer la qualité de l’air ont eu un effet marginal sur la production d’aluminium

La pollution atmosphérique des régions industrielles est aggravée en période hivernale par le chauffage domestique au charbon et une sollicitation accrue des centrales thermiques, ainsi que par les conditions météorologiques. Le gouvernement a en conséquence ordonné en 2017 une réduction de l’activité des industries qui en sont gourmandes, comme celles de l’acier, de l’aluminium et du ciment pendant les mois d’hiver, de la mi-novembre 2017 à la mi-mars 2018. Le charbon assurant actuellement 90 % des besoins énergétiques des alumineries chinoises, contre 9 % en Europe, les producteurs d’aluminium et d’alumine ont dû réduire leur activité de 30 %. Les mesures concernaient les mégapoles de Pékin et de Tianjin ainsi que 26 villes industrielles situées dans les provinces voisines de Shandong, Shanxi, Henan et Hebei (Projets 2+26 villes).

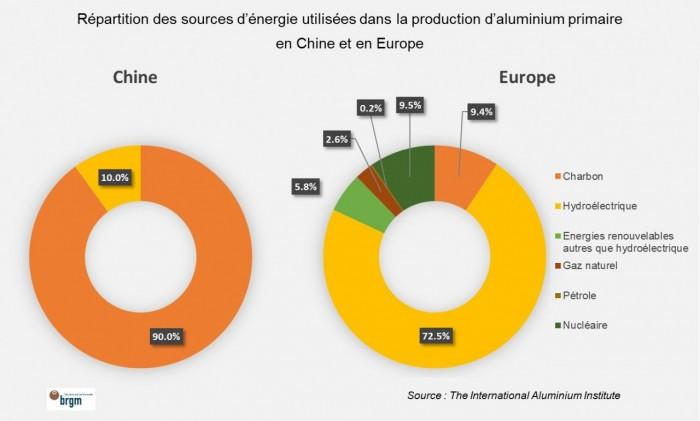

Production chinoise mensuelle d'aluminium de janvier 2016 à mars 2018

© BRGM, The International Aluminium Institute, Bureau national chinois des statistiques (NBS)

Les provinces du Shandong, Shanxi et Henan3 ont produit environ 40 % (13 Mt) de l’aluminium chinois en 2016 (32,6 Mt, IAI). La production y est concentrée dans la province côtière de Shandong (environ 10 Mt/an), dans les alumineries de China Hongqiao qui produit environ 7Mt/an.

Contrairement aux attentes, la fermeture de capacités et les coupures hivernales n’ont pas vraiment entamé la production chinoise pour deux raisons : 1) elles ont été compensées par la mise en service de nouveaux projets en Mongolie intérieure – dont celui de Baotou Huayun, une filiale de Chalco, d’une capacité de 500 kt/a - et dans le Guangxi, régions qui ne sont pas concernées par ces restrictions ; 2) China Hongqiao, qui avait déjà sabré plus de 2 Mt de capacités illégales, a été dispensé de réduire sa production. Le leader mondial de l’aluminium a augmenté sa production de 25 % à 7,54 Mt en 2017 (Hongqiao, 2018). On est loin de la contraction annoncée proche de 1Mt ; la Chine aura en effet produit seulement 333 kt (bureau des statistiques chinois - NBS) de moins pendant les trois mois d’hiver que l’an passé. Après avoir reculé pendant 5 mois, la production est repartie à la hausse en décembre 2017, une situation somme toute habituelle, les industriels chinois étant accoutumés à produire plus en fin d’année pour répondre à leurs objectifs annuels de production et stocker le métal avant les fêtes du Nouvel an chinois. Le redémarrage des capacités fermées à partir du 15 mars 2018 devrait donc passer presque inaperçu. Par contre, la diminution de la production d’alumine chinoise pendant la période hivernale a été plus marquée (1,8 Mt, données NBS), plus des ¾ de la production étant localisée dans les régions concernées par les restrictions.

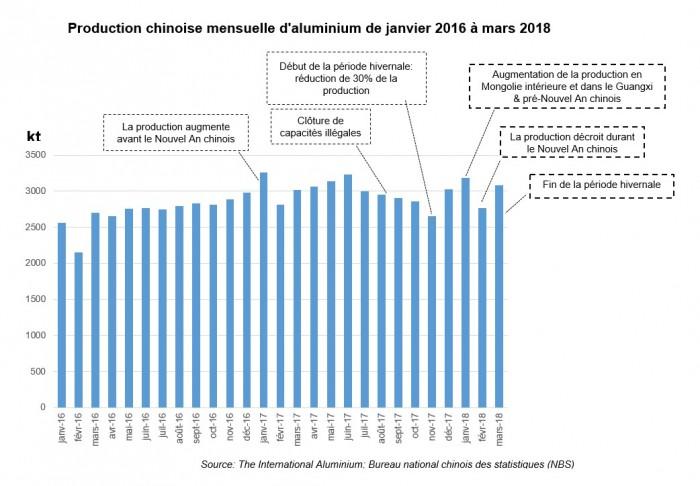

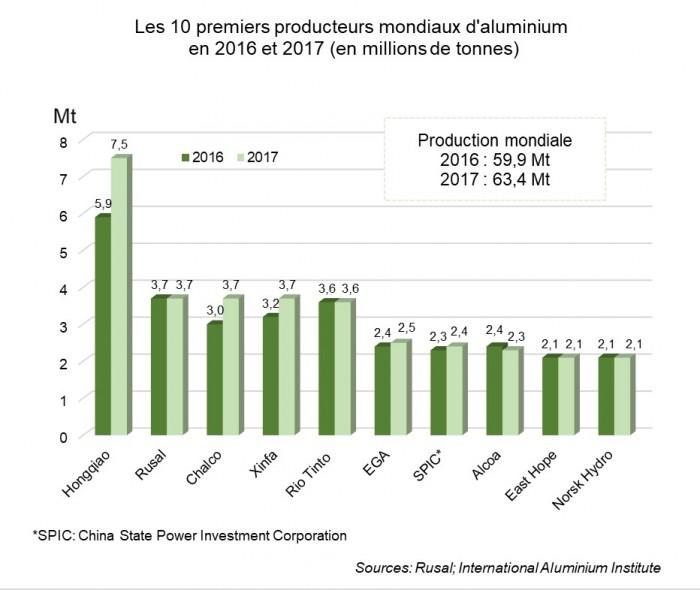

Les 10 premiers producteurs mondiaux d'aluminium en 2016 et 2017 (en millions de tonnes)

© BRGM, Rusal, The International Aluminium Institute

Les entreprises d’état, les grandes gagnantes de la consolidation de l’industrie : le retour de Chalco

Les réformes profitent largement aux entreprises d’état comme Chalco qui, par le jeu de transfert de capacités et de modernisation des installations, gagne en importance et compétitivité. Et les résultats sont parlants : Chalco est devenu le 2ème producteur mondial d’aluminium, ex aequo avec Rusal4, en 2017, devançant ainsi Rio Tinto et Xinfa.

Selon les experts de AME Group, Chalco aurait augmenté sa capacité de production 1 580 kt en 2017 et 1 200 kt supplémentaires seraient prévues en 2018, dont la moitié en Mongolie intérieure et le reste dans le Guangxi, le Guizhou et le Shanxi. La capacité de production de Chalco devrait donc passer de 3,8 Mt/an (fin 2016, rapport annuel de Chalco) à environ 6,5 Mt/an à la fin 2018, en faisant ainsi le second producteur mondial derrière China Hongqiao (capacité 6,7 Mt, septembre 2017).

Et Chalco va peut-être ne pas se contenter de cette deuxième place. L’entreprise publique pourrait en effet acquérir Yunnan Aluminum en rachetant la part de l’actionnaire principal. Et Yunnan Aluminum va doubler sa capacité actuelle, qui s’élève actuellement à 1,58 Mt, avec la mise en service de 3 nouveaux projets autorisés en construction (China Aluminium News, février 2018)…

Aluminerie de Shandong Hongqiao à Weiqiao dans le Shandong (Chine), utilisant la technologie NEUI600

© China Hongqiao Group Limited

Mega-alumineries et innovation

Si des installations à coûts élevés et polluantes existent encore comme dans le reste du monde, l’essentiel des nouvelles capacités chinoises font appel à des technologies très performantes (Voir la liste des alumineries publiée par Gao et al, 2017). La montée en puissance des grands producteurs privés a précipité la modernisation de l’industrie chinoise. China Hongqiao, Xinfa et East Hope, Shenhuo et Nanshan sont devenus les principaux moteurs de l'industrialisation des nouvelles technologies développées dans les instituts de recherche, avec en particulier une recherche de l’optimisation de l’efficacité énergétique des cuves d’électrolyse pour abaisser les coûts de production. La Chine est le pays qui consomme en moyenne le moins d’énergie par tonne de métal produit (13 599 kWh/tonne, IAI), avec cependant le désavantage de l’utilisation du charbon en tant que source principale d’énergie. En décembre 2014, China Hongqiao a mis en service dans son usine de Weiqiao la nouvelle technologie d’électrolyse NEUI 600 (Large High Amperage Cells technology), un des procédés les plus avancés dans le monde. C’est une installation gigantesque d’une capacité de 3,49 Mt/an comportant des cuves d’électrolyse de grande capacité qui fonctionnent à un courant de 600 kA (Light Metals, 2018).

Le marché mondial de l’aluminium en bref

La production mondiale d’aluminium primaire a progressé de presque 6% en 2017 (IAI) pour atteindre 63,4 Mt. Le marché est resté globalement équilibré, le surplus de production enregistré en Chine ayant compensé le déficit dans le reste du monde (CRU, Hydro). Les stocks dans les entrepôts du LME sont repartis à la hausse (1 404 350 t le 19/04/2018) après avoir chuté à leur niveau de juin 2008 en début d’année (1 058 175 t le 08/02/2018). Les stocks chinois du SHFE ne cessent de grimper et ont atteint un niveau sans précédent (993 207 t le 20/04/2018).

La production chinoise d’aluminium a augmenté de 10 % en 2017 à 35 905 kt. Pour l’année 2018, SMM table sur un ralentissement de la croissance de la production (de l’ordre de 4 à 5 % contre 10% en 2017) en raison des coupures hivernales et sur une consommation plus faible. Cependant, les prix élevés du métal ainsi qu’une diminution possible de la production de Rusal suite aux sanctions états-uniennes pourraient inciter les raffineurs chinois à accroître leur production et à exporter leur surplus.

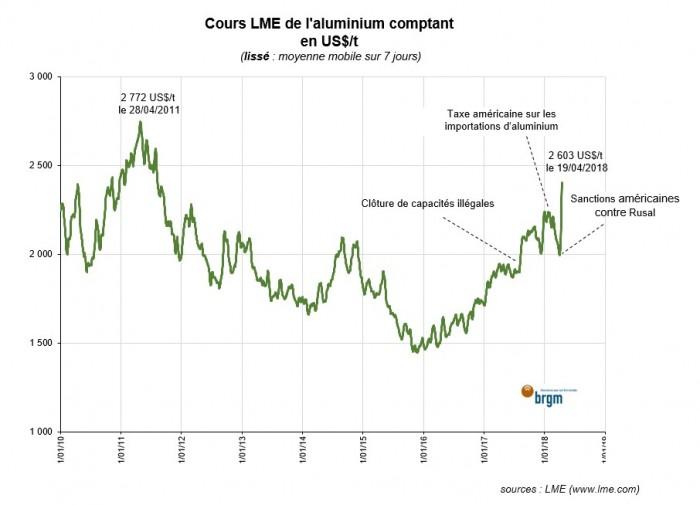

Cours LME de l'aluminium comptant en US$/t (lissé : moyenne mobile sur 7 jours)

© BRGM, LME (www.lme.com)

Le prix de l'aluminium a grimpé de plus de 30% en avril 2018

Les cours de l'aluminium ont progressé en moyenne annuelle de plus de 23 % en 2017 par rapport à 2016, passant d'un plus bas de 1 701 US$/t (04/01/2017) à un plus haut de cinq ans à 2 246 US$/t (28/12/2017). Cette reprise impressionnante a été alimentée par les prévisions d’une réduction de l’offre orchestrée par Pékin. Depuis le début de l’année 2018, les annonces successives de mesures protectionnistes sur les importations d’aluminium aux Etats-Unis et, plus récemment, les sanctions à l'encontre du magnat de l’aluminium Oleg Deripaska et des entreprises sous son contrôle, dont Rusal, le deuxième producteur mondial d’aluminium (3,7 Mt en 2017), entretiennent une forte volatilité des prix. Le cours de l’aluminium a grimpé de 32 % depuis l’annonce des sanctions le 6 avril 2018, à 2 603 US$/t (19/04/2018), son plus haut niveau depuis 2011.

Notes

1Le bureau des statistiques chinois indique une production de 32 255 kt, auxquelles s’ajouteraient 3 650 kt non déclarées, selon les experts, soit un total de 35 905 kt (International Aluminium Institute -IAI). A noter que l’inclusion dans les données 2017 de l’IAI de tonnages estimés élevés et non reportés par le bureau des statistiques chinois aura amplifié le taux de la croissance de la production 2017 (+10%) par rapport à 2016.

2Le gouvernement central chinois reconnait officiellement une capacité annuelle de production d’aluminium de 30 Mt.

3La province de Hebei produit de faibles quantités d’aluminium ; elle avait une capacité annuelle de production d’environ 0,1 Mt courant 2017 (https://www.barrons.com/)

4Rusal avait une capacité annuelle de production de 3,9 Mt en décembre 2017.

Maïté Le Gleuher, BRGM

Sources

Al Circle https://www.alcircle.com/

Aluminium International Today, 2016; Vol.28 (No.4) https://www.aluminiumtoday.com

AME https://www.amegroup.com/Website/FeatureArticleDetail.aspx?faId=434

Barron's https://www.barrons.com/

Caixin Global https://www.caixinglobal.com/2017-09-27/101151249.html

Chalco (Rapport annuel 2016) http://www.chalco.com.cn/ (http://www.chalco.com.cn/chalcoen/rootfiles/2017/04/19/1492545714089433-1492545714091717.pdf)

China Hongqiao Group Limited http://hongqiaochina.com/

China Securities International http://www.csci.hk/index.php?lang=en&id=10

CRU, Global Aluminium Market Overview 2017 (Septembre 2017)

European Aluminium Rapport intitulé “Summary of the Economic assessment of the Chinese State intervention in the aluminium industry” http://pr.euractiv.com/files/pr/PDF%20Summary%20of%20the%20Economic%20Assessment.pdf

Gao B, Wang Z., Shi Z. & Hu X., 2017. Proceedings of 35th International ICSOBA Conference, Hamburg, Germany, 2 – 5 October, 2017, pp. 53-68.

Light Metals Age https://www.lightmetalage.com/

Light Metals 2018, Light Metals symposia at the TMS Annual Meeting & Exhibition, Martin, Olivier (Ed.), Springer International Publishing, pp. 712

Metal Bulletin https://www.metalbulletin.com/

Rusal https://rusal.ru/en/

Shanghai Futures Exchange http://www.shfe.com.cn/en/

Shanghai Metals Market (SMM) https://news.metal.com/

The International Aluminium Institute https://www.world-aluminium.org/statistics/#data