Usages du lithium

Au cours des dernières décennies, le lithium est devenu un métal stratégique en raison, entre autres, de ses propriétés physico-chimiques dont son affinité à l’oxygène qui en font un excellent candidat pour le développement de « technologies vertes », telles que les batteries Li-ion et les dispositifs de stockage d’énergie.

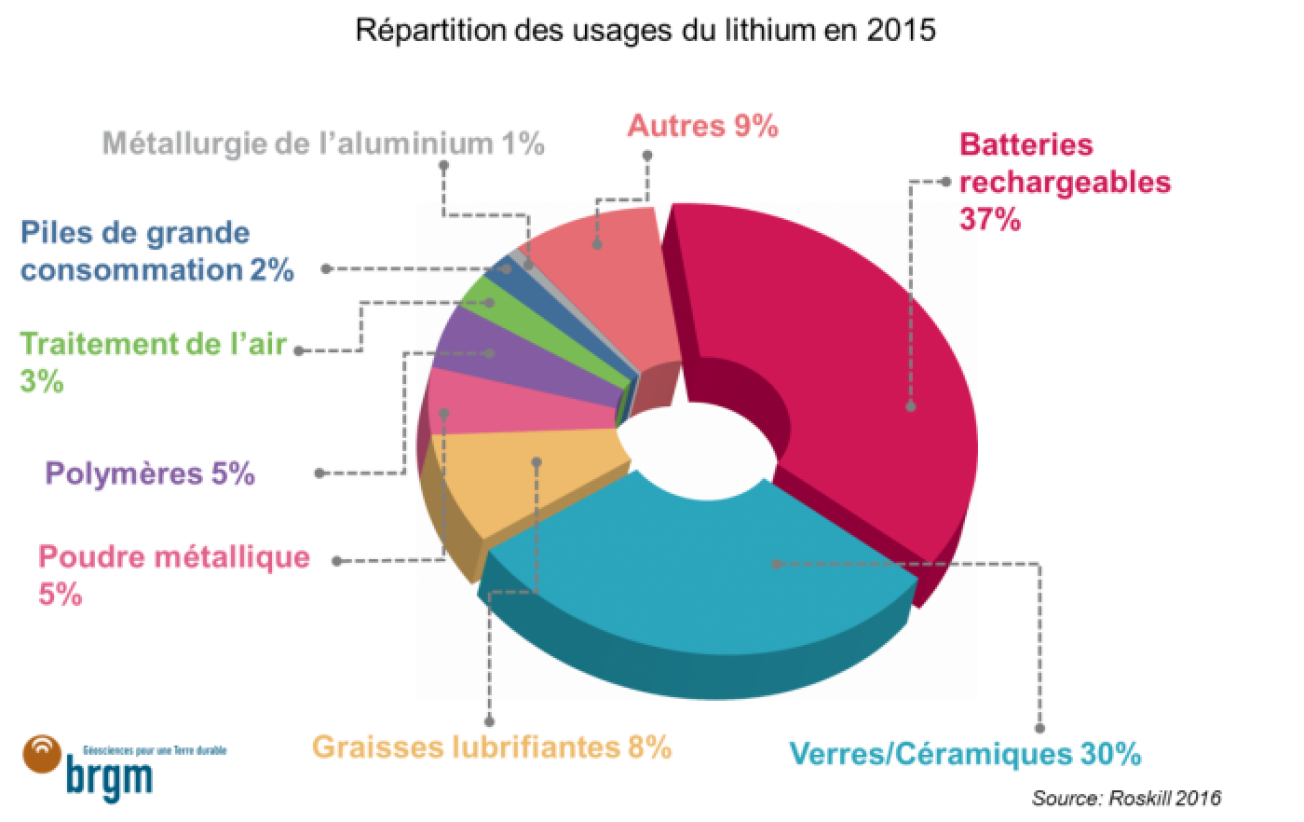

Ces nouvelles technologies de batteries rechargeables Li-ion représentent aujourd’hui le principal segment de consommation du marché du lithium. Les usages et la forme consommée restent cependant très diversifiés. Ainsi les trois principaux usages de ce métal sont : 1) les batteries rechargeables (37% du marché en 2015) qui utilisent des carbonates ou des hydroxydes de lithium ; 2) l’industrie du verre et des céramiques (30%) utilisant des concentrés de minéraux ; et 3) les graisses et lubrifiants (8%).

En outre, la demande en lithium augmente continuellement et pourrait passer de 43 000 t (USGS, 2017) à 50 000 t en équivalent lithium métal en 2025 (Stormcrow, 2017). Cette augmentation est étroitement liée à la demande croissante des batteries rechargeables ainsi qu’aux politiques de différents gouvernements établissant une stratégie de développement de la « mobilité propre » à long terme. La Chine par exemple souhaite qu’en 2019, 10% des ventes de chaque constructeur automobile présent sur son marché, soit des véhicules hybrides ou électriques.

Principaux acteurs et partage des ressources

En 2017, la production mondiale de lithium était estimée à 43 000 t en équivalent lithium métal par l’USGS. Celle-ci est historiquement partagée entre deux principales sources lithinifères :

- Les saumures, tels que les salars d’Amérique du Sud situés dans le « triangle du lithium », partagé entre l’Argentine, le Chili et la Bolivie – représentant 55% de la production mondiale en 2015 (cependant seuls le Chili et l’Argentine produisent actuellement).

- Les minéraux lithinifères issus des pegmatites, greisens et coupoles de granites à métaux rares, tels que Greenbushes en Australie – représentant 45% de la production mondiale en 2015.

Cependant, depuis quelques décennies, les ressources dites « non-conventionnelles » incluant l’hectorite (Kings Valley, Nevada) et la jadarite (basin de Jadar en Serbie) sont de nouveaux axes potentiels de production.

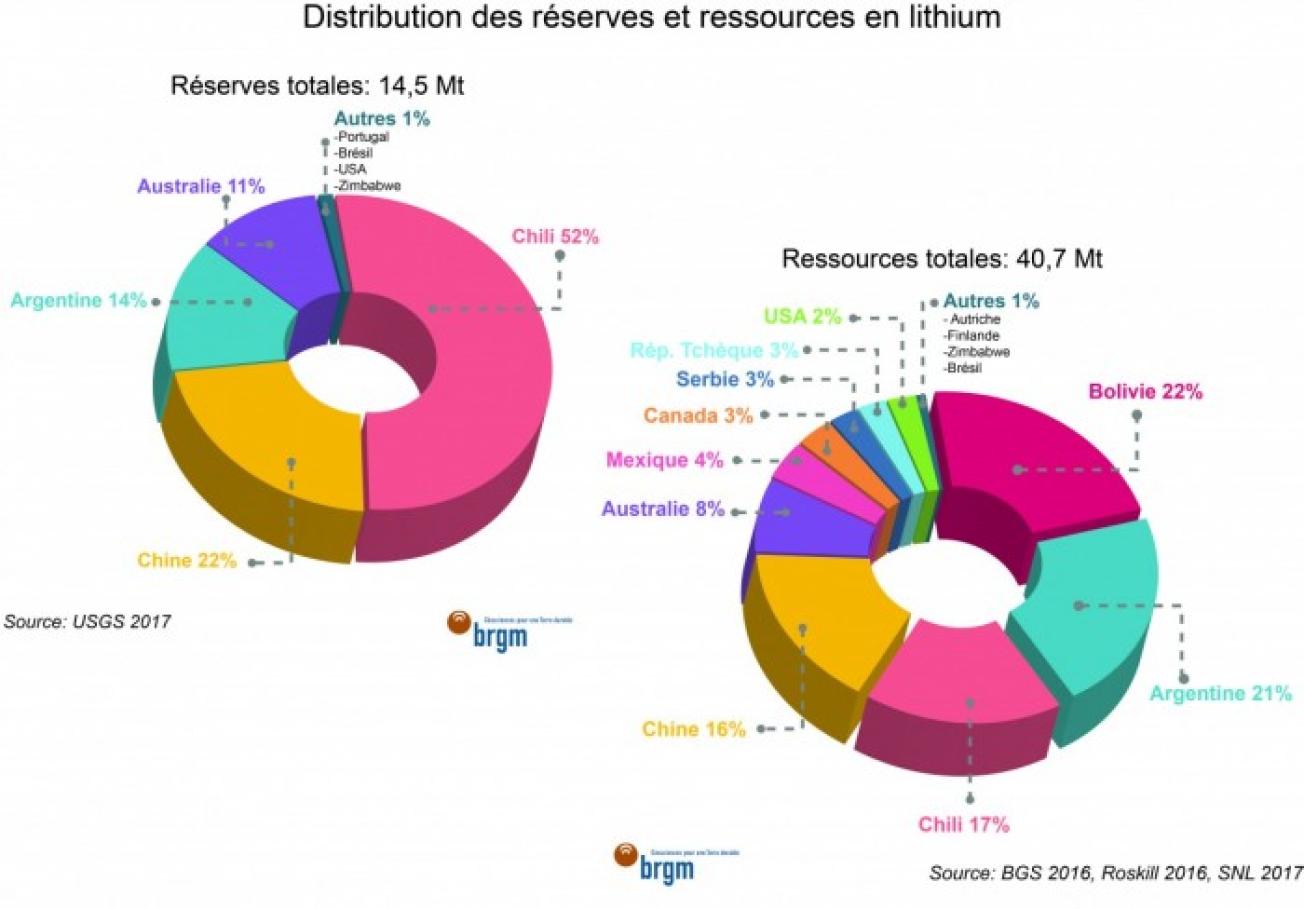

L’USGS estimait en 2017 les réserves mondiales en lithium à 14,5 Mt équivalent lithium métal (le Chili, la Chine et l’Argentine étant les principaux pays hôtes) alors que les ressources sont, elles, estimées à 40,7 Mt équivalent lithium métal (la Bolivie, l’Argentine et le Chili étant les principaux acteurs). D’après ces estimations, les pays européens sont très peu représentés : le Portugal représenterait moins de 1% des réserves mondiales, soit < 145 000 t de Li métal ; et la Serbie 3% (soit 1,2 Mt Li métal), l’Autriche et la Finlande au total moins de 1% (soit < 407 000 t Li métal) des ressources mondiales.

Toutefois, la représentativité de ses données est remise en cause car elles sont pour la plupart sous-estimées. Par exemple, le gisement de Beauvoir dans le Massif Central (France) représente 258 000 t de réserves historiques en Li métal mais ne figure pas dans ces estimations alors qu’il pourrait surpasser les réserves citées du Portugal. De même le projet Jadar, développé par Rio Tinto en Serbie, a été évalué à 2,5 Mt de Li métal en 2017, soit le double (3% de 40,7 Mt = 1,2 Mt) des estimations suggérées par Roskill (2016) et SNL (2017).

Il apparait donc qu’une réévaluation des ressources/réserves européennes soit indispensable à une mise en contexte satisfaisante du potentiel du marché européen à l’échelle mondiale.

Inventaire européen

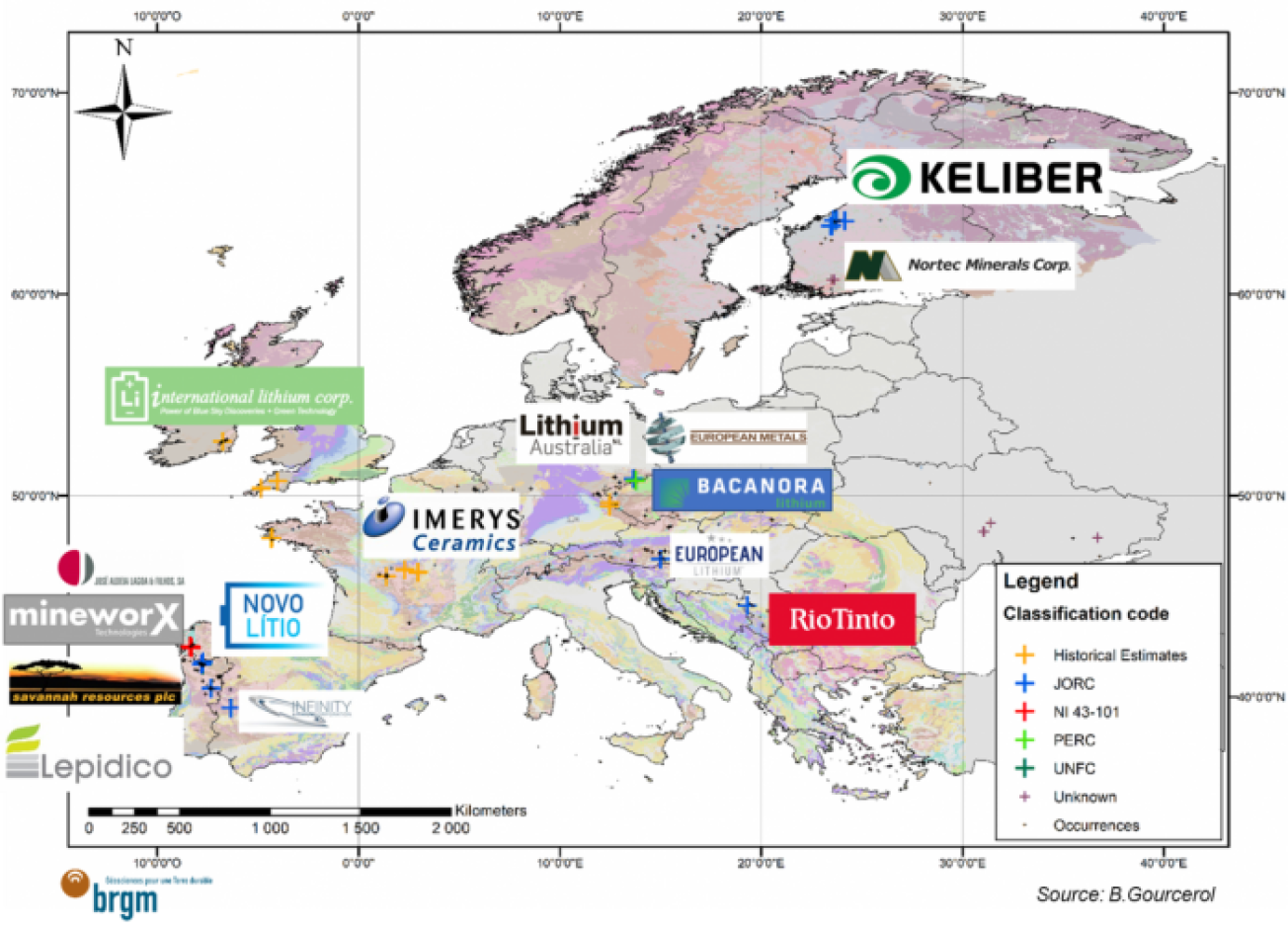

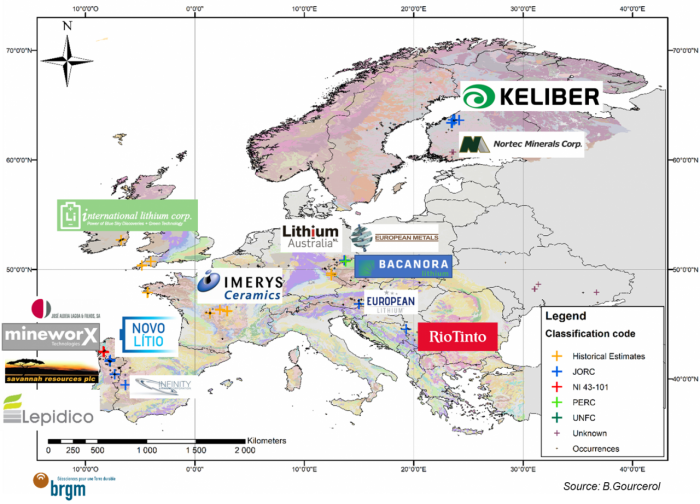

Un inventaire des projets miniers et des occurrences de lithium en Europe, réalisé dans le cadre d’un projet de recherche (Labex Voltaire*), a identifié 39 projets significatifs ou gisements ainsi que 15 compagnies d’exploration et/ou d’exploitation minérale.

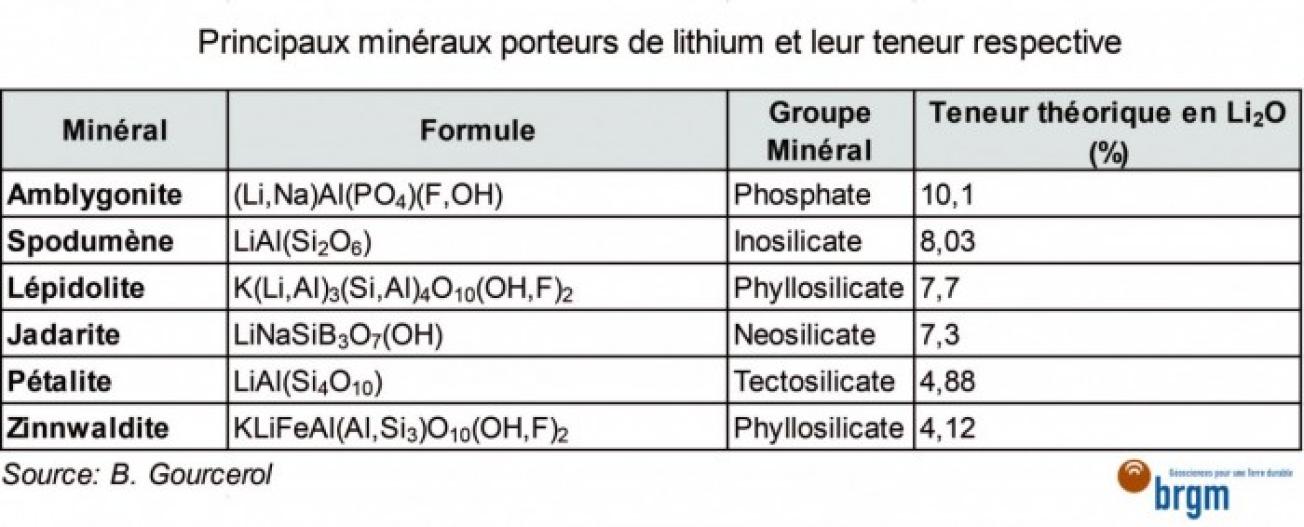

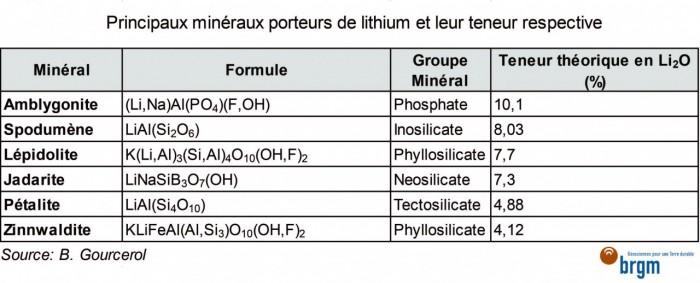

Ces gisements ont été évalués dans un système CRIRSCO (ex: JORC, NI 43-101), ou sont en cours d’évaluation ou bien encore ont été évalués dans le passé (ressources historiques) tels que Beauvoir et Montebras en France (ressources évaluées à 1 000 t de Li métal) ou St Austell en Angleterre (ressources évaluées à 16 000 000 t de Li métal) à travers les services géologiques nationaux. Ces gisements sont principalement associés à des minéraux lithinifères (lépidolite, spodumène, pétalite etc.) issus de pegmatites ou coupoles granitiques d’âges protérozoïque à cénozoïque (phase Alpine) et consistent également en des gisements dits « non-conventionnels », comme le projet Jadar.

Quinze compagnies minières allant des phases d'exploration (ex: Novo Litio) à l'exploitation active du lithium (ex : Imerys Ceramics), ont été recensées dans cet inventaire témoignant d’une dynamique positive autour de ce métal sur le territoire européen.

Quels enjeux pour le développement d’une filière européenne ?

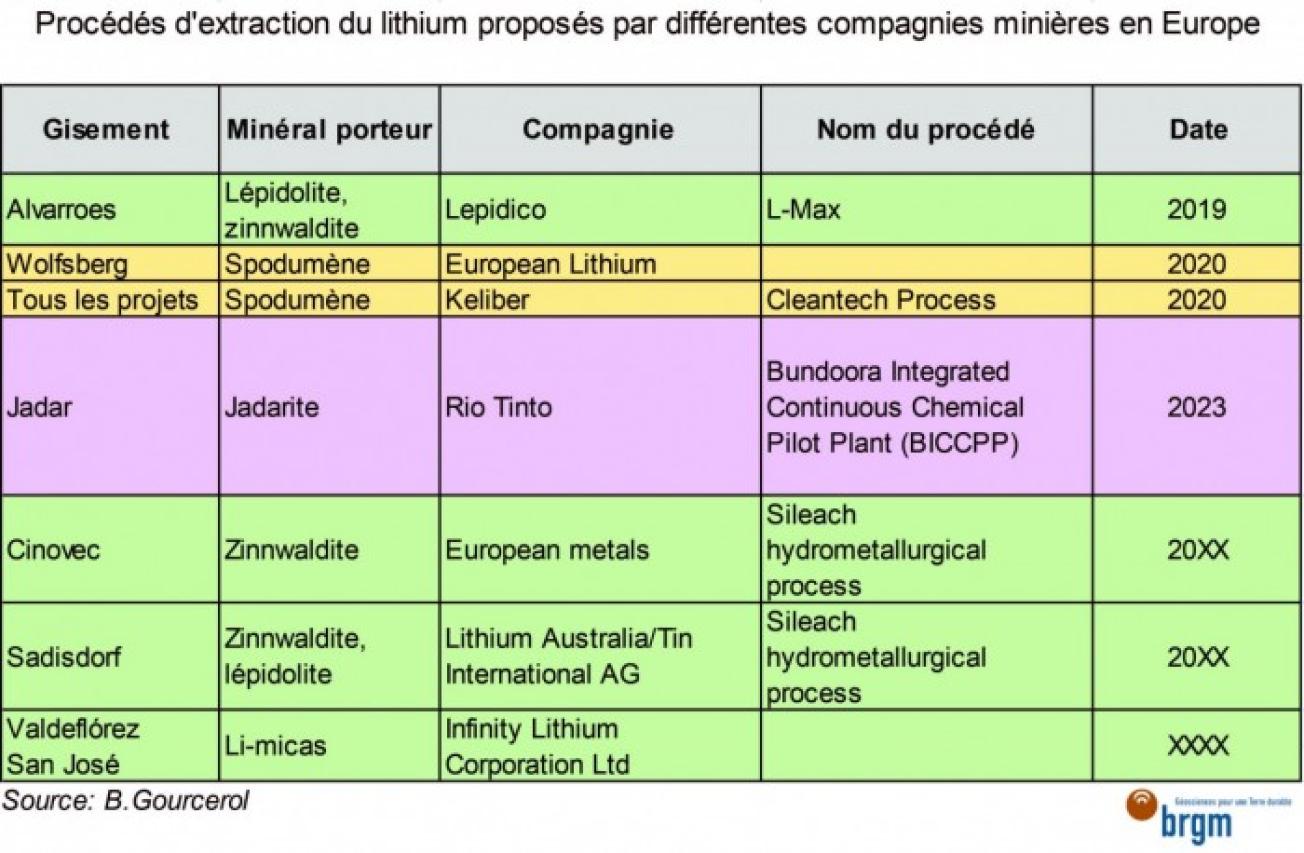

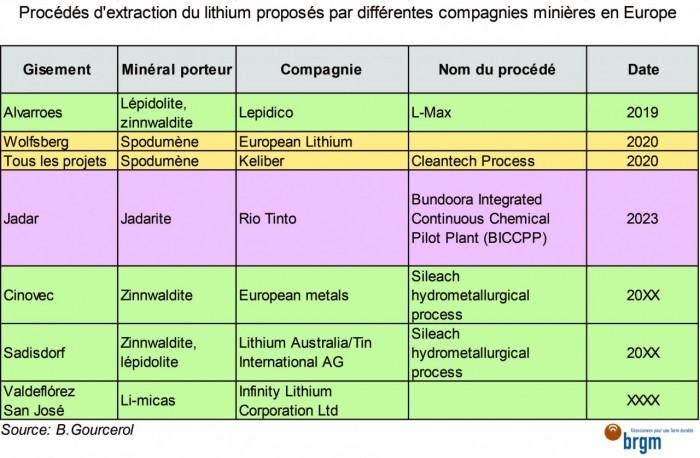

Le lithium n’est pas un métal rare et est même relativement abondant sur Terre. Un des problèmes majeurs pour sa production à partir des minéraux lithinifères est sa diversité de formes minéralogiques. Ainsi, un procédé différent doit être mis en place pour chaque minéral porteur. Le coût de ces procédés représente donc un aspect clé dans la potentielle mise en production d’un gisement. Par exemple, l’extraction du lithium à partir de la zinnwaldite (largement présent dans les coupoles granitiques), induit la séparation du fer et du lithium. Ce fer est un pénalisant et doit être impérativement dissocié du lithium afin d’obtenir un carbonate de lithium de qualité métallurgique. D’après les données publiées par plusieurs compagnies minières, la mise en place de nouveaux procédés en Europe pourrait voir le jour entre 2019 et 2025, et permettre de convertir ces ressources en réserves.

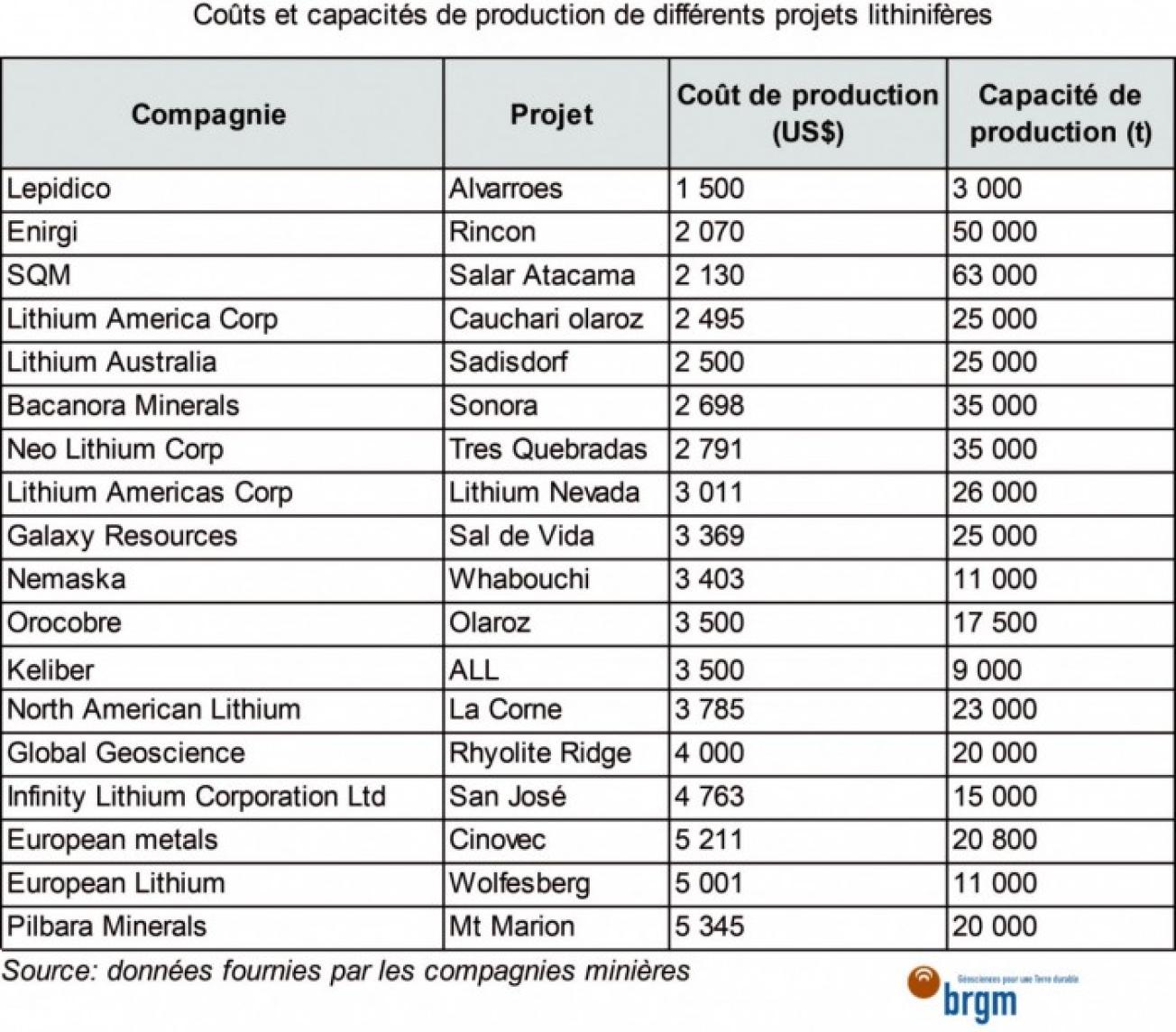

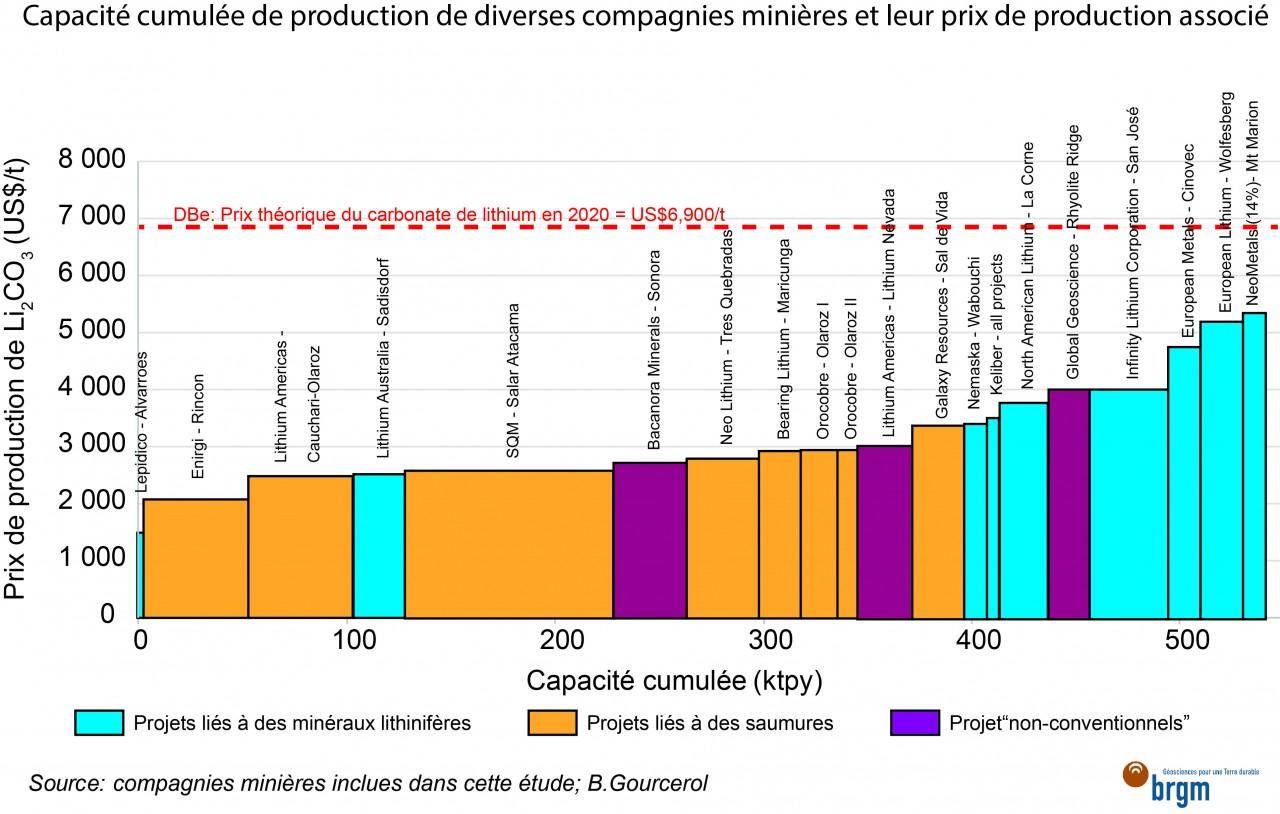

Ces procédés, si leur développement est effectif dans les délais indiqués, permettraient par exemple de produire 9 000 t de carbonates de lithium pour la compagnie Keliber en Finlande avec un coût de production de 3 500 US$/t d'après l'étude de faisabilité publiée en 2017, ou encore 11 000 t de carbonates de lithium pour le projet Wolfsberg (mené en Autriche par la compagnie European Lithium) d'ici 2020, avec un coût de production de 5 001 US$/t.

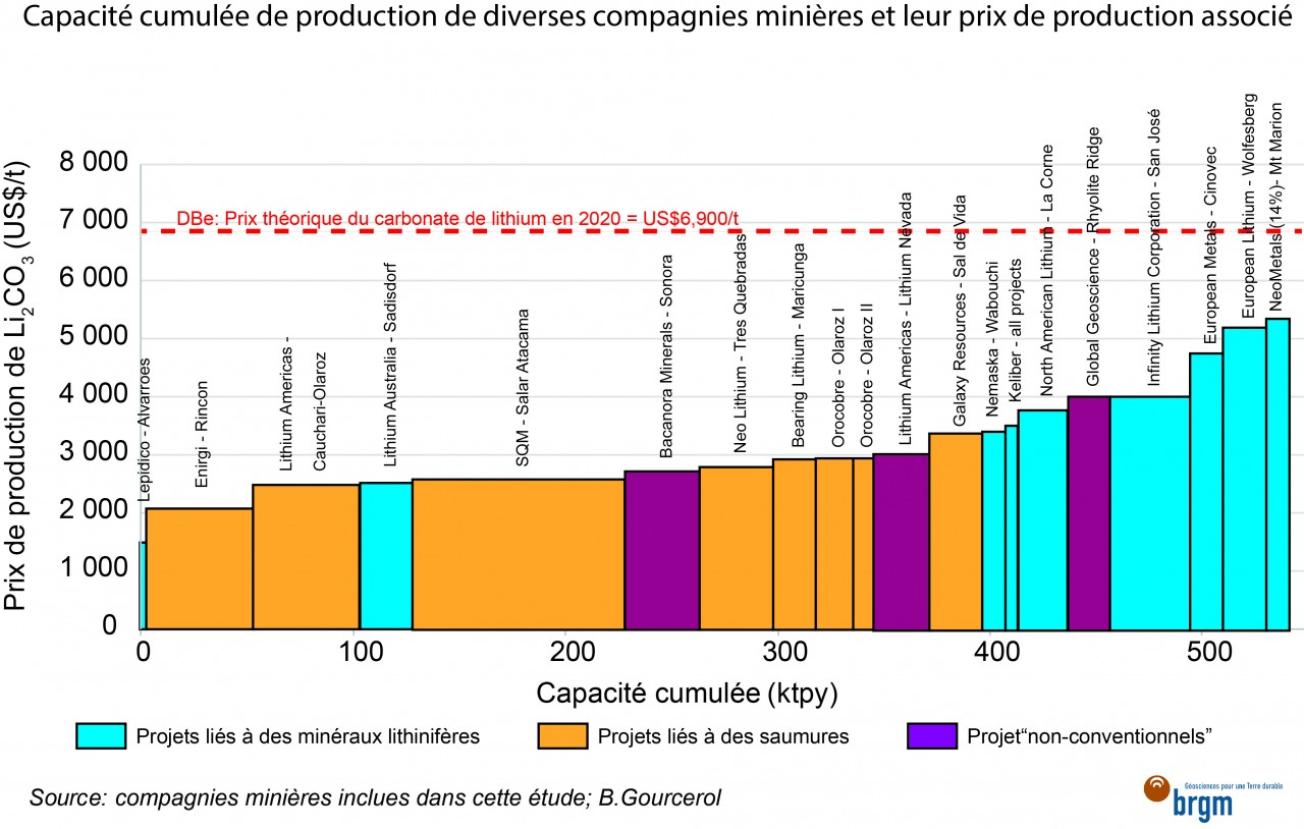

En termes de comparaison des coûts de production à l’échelle mondiale, on note que les projets liés à des minéraux lithinifères montrent à ce jour en moyenne un coût plus fort et de plus faibles quantités de production par rapport à des projets associés à des saumures et des minéraux « non-conventionnels ». Le défi de l'abaissement des coûts de production est à relever pour les compagnies minières juniors afin d’être compétitives sur ce marché. Cependant, les possibles coproduits et sous-produits tels que le tantale, l’étain ou le tungstène, dans le cas des gisements de minéraux lithinifères, peuvent être un atout important. De plus, même dans l'hypothèse d'une stabilisation voire d'une diminution du prix du carbonate de lithium dans les années à venir (6 900 US$/t en 2020 selon les prévisions Deutsche Bank), l'évaluation actuelle des projets européens indique qu'ils pourraient demeurer rentables dans ces conditions.

L’Europe s’organise pour créer sa propre filière de production de batteries. La Commission Européenne a dans ce but mis en place, en octobre 2017, une Alliance européenne des batteries (voir ci-dessous) regroupant les pays membres, des acteurs industriels clés et la Banque européenne d’investissement (BEI). Les objectifs de cette Alliance sont notamment de faciliter et promouvoir l’accès aux ressources situées dans l’Union Européenne (lithium, nickel et cobalt en particulier), ainsi que de sécuriser l’approvisionnement de l’Union Européenne pour ces matières premières à l'extérieur de ses frontières.

*labex Voltaire : http://labex-voltaire.prod.lamp.cnrs.fr/

Blandine Gourcerol (BRGM/Laboratoire d'Économie d'Orléans-LEO)

Sources

European Battery Alliance https://ec.europa.eu/growth/industry/policy/european-battery-alliance_fr

Gourcerol B., 2017. Assessment of lithium geological potential in Europe ; Conférence Lithium 2018, AusIMM.

Keliber - https://www.keliber.fi/

Lepidico - https://www.lepidico.com/projects/alvarroes/

Lithium Australia - https://lithium-au.com/sadisdorf-project/

Mineralinfo Fiche de criticité Lithium - Fiche

Rio Tinto - https://www.riotinto.com/operations/projects/

Roskill - https://roskill.com/market-report/lithium/

Stormcrow - https://www.stormcrow.ca/industries/

USGS - https://minerals.usgs.gov/minerals/pubs/mcs/2018/mcs2018.pdf