Plus de 80 % du métal produit en Chine est destiné à la production de batteries plomb-acide qui représentait une capacité de 210 millions de kVAh en 2015 (plus ou moins 40 % de la production mondiale). La demande de batteries au plomb sur le marché intérieur a baissé de 7 % par rapport à 2014 (182 millions de kVAh, données de l’Association chinoise des producteurs de batteries).

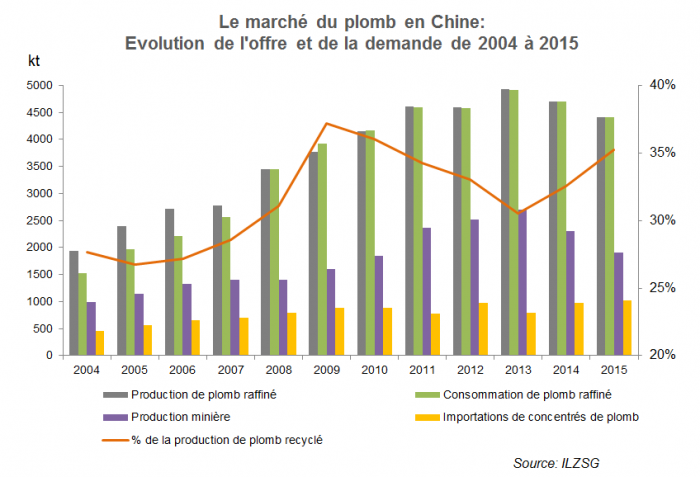

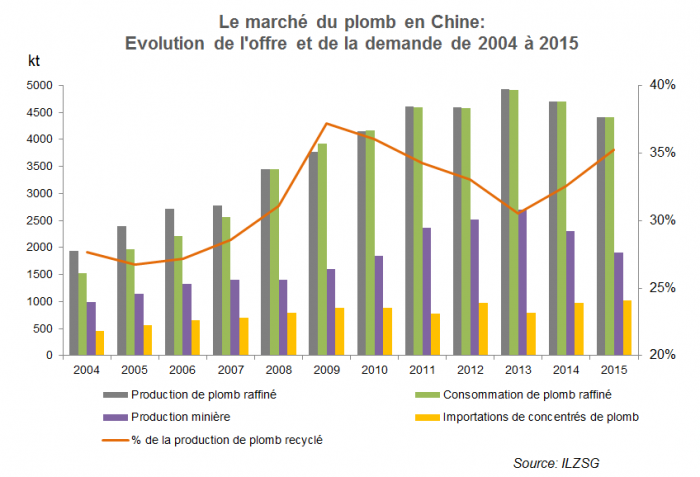

Depuis plus de dix ans, le pays importe le tiers de ses besoins en concentrés de plomb pour alimenter ses fonderies de plomb primaire (environ 1 Mt de concentrés importée en 2015). En 2015, la production minière de plomb est tombée à son niveau le plus bas depuis 2010, s’établissant à 1,9 Mt de concentrés (métal contenu), soit une diminution de 17 % par rapport à 2014, en raison d’une baisse des teneurs en plomb des minerais chinois et des prix des concentrés.

Le marché chinois du plomb est un marché à peu près équilibré, avec une production de plomb raffiné de 4,4 Mt en 2015, dont environ 1/3 est issu du recyclage.

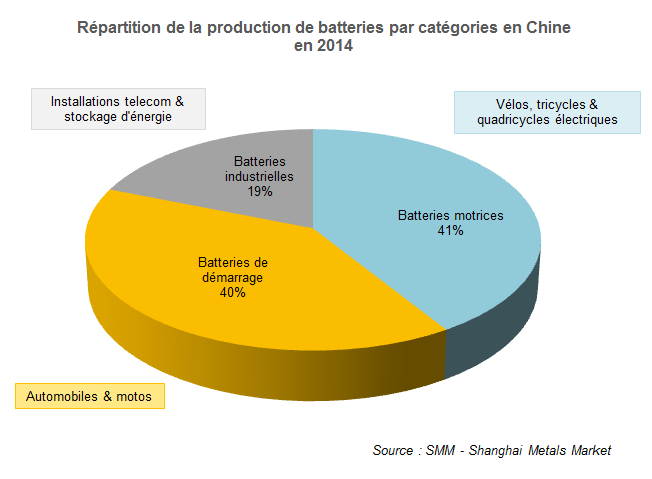

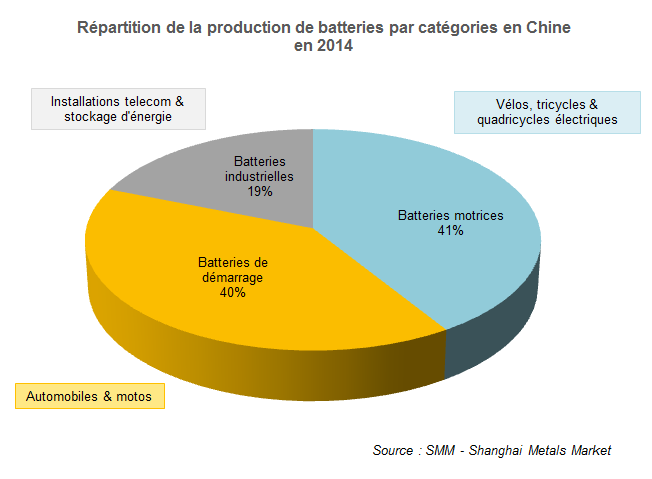

Répartition de la production de batteries par catégories en Chine en 2014

© BRGM, Shanghai Metals Market (SMM)

Le marché chinois des batteries au plomb

Les batteries de traction se taillent la part du lion dans ce marché avec 41 % de la production totale, contrairement aux marchés occidentaux dominés par les batteries de démarrage. Les vélos électriques, qui ont été le principal moteur de la croissance de la demande chinoise en plomb, représentaient 36 % de la consommation en 2014 (85 à 90 % des vélos électriques chinois utilisent des batteries plomb-acide). Les batteries de démarrage pour voitures et motos représentaient 40 % du marché et les batteries dédiées à l’alimentation de secours des installations de télécommunications et au stockage de l’énergie 19 %.

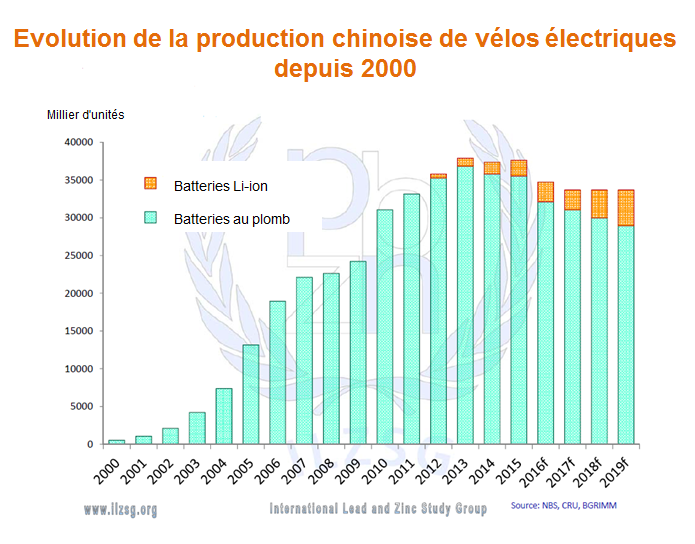

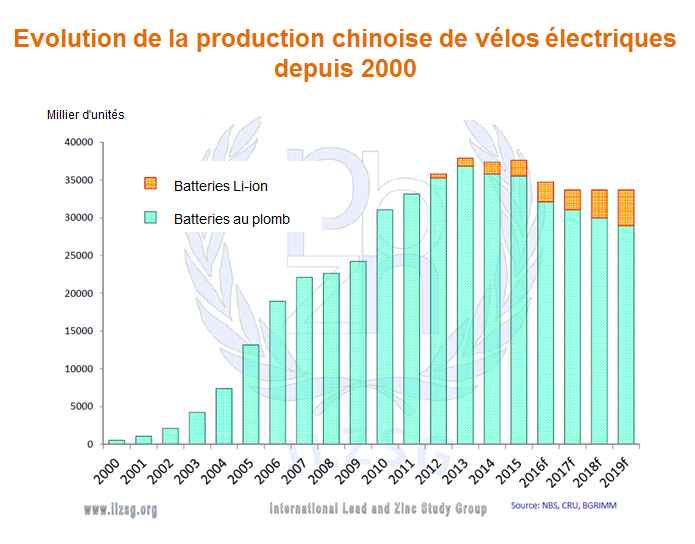

Le marché des vélos électriques, porteur de la demande chinoise, s’essouffle

Le fléchissement de la consommation chinoise de plomb résulte, en particulier, du ralentissement de la production de vélos électriques. Après un pic de production en 2013 à 37 millions d’unités (36 950 000 unités selon l’Union chinoise de l'Industrie du vélo, batteries au plomb et lithium) et, pour la première fois depuis 15 ans, la production des deux-roues électriques s’est stabilisée depuis à ce niveau. Avec plus de 200 millions de vélos électriques en circulation, ce marché arrive à saturation.

Le marché des vélos électriques équipés de batteries au plomb pâtit de régulations restreignant leur usage dans certaines villes pour des raisons environnementales, d’une nouvelle taxe à la consommation de 4 % sur les batteries au plomb introduite en janvier 2016, ainsi que de la compétition croissante des batteries Li-ion dont le prix est devenu plus modéré et qui sont beaucoup plus légères. La progression des ventes d’autres véhicules électriques utilisant ce type de batterie (tricycles, quadricycles et voitures) devrait cependant contribuer à soutenir le marché des batteries de traction.

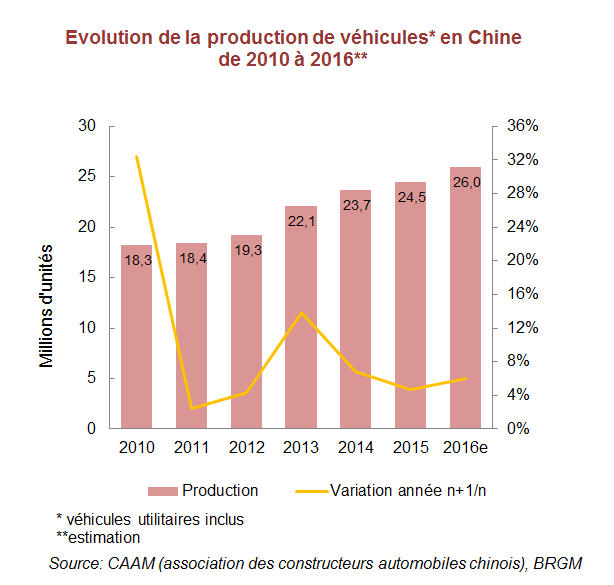

Evolution de la production de véhicules en Chine de 2010 à 2016

© BRGM, Association des constructeurs automobiles chinois (CAAM)

La consommation chinoise de plomb sera soutenue par les ventes de voitures

Malgré l’érosion progressive du marché des batteries conventionnelles par les batteries lithium ion et la diminution de la demande de deux-roues électriques, la consommation de plomb sera néanmoins soutenue à moyen terme par l’industrie automobile, les télécommunications et le stockage d’énergie.

- Le développement du parc automobile chinois se poursuit à un rythme soutenu. La Chine, le premier producteur mondial depuis 2009, a produit 24,5 millions de véhicules (utilitaires inclus) en 2015, soit environ 5 % de plus qu’en 2014 et cette tendance devrait perdurer en 2016 (environ +6 % de janvier à avril 2016, selon les derniers chiffres publiés par la CAAM, l’association des constructeurs automobiles chinois). Le segment de l'électrique conforte sa place parmi les ventes d'automobiles neuves en Chine avec 1,4 % de parts de marché en 2015 (contre 0,3 % en 2013), un taux comparable à celui de la France. Cette croissance remarquable est cependant insuffisante pour entamer significativement la demande haussière de batteries conventionnelles à moyen terme.

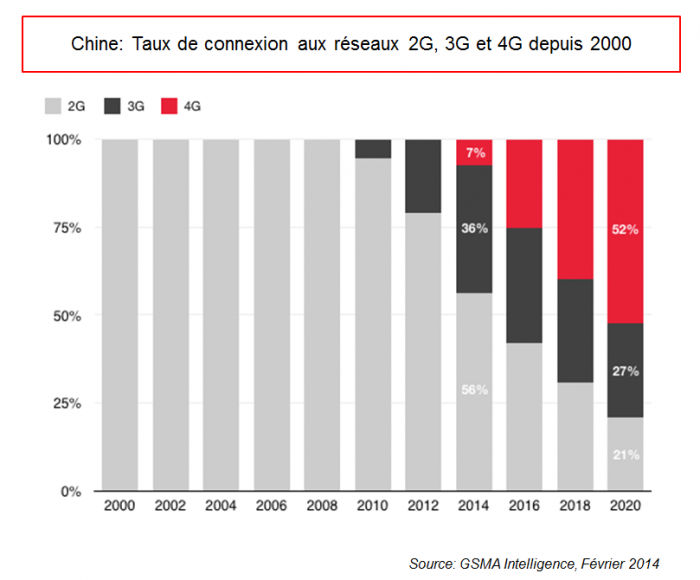

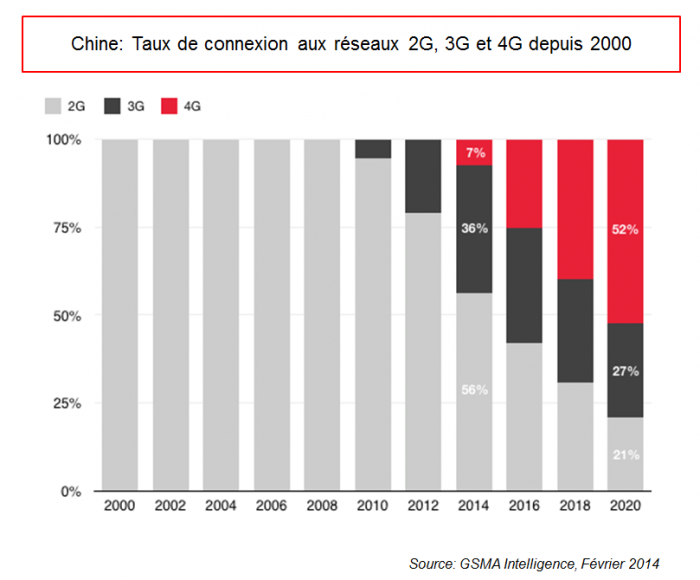

- La Chine a construit le réseau 4G le plus étendu du monde, deux ans seulement après l’attribution des premières licences 4G (TD-LTE) commerciales aux trois principaux opérateurs nationaux - China Mobile, China Telecom et China Unicom - par le Ministère chinois de l’industrie et des technologies de l’information (MIIT), en décembre 2013. Plus de 2 millions d’antennes relais ont été installées sur le territoire (mars 2016, MIIT). La poursuite des investissements dans les équipements d’infrastructures de réseaux mobiles 4G LTE soutiendra la demande en batteries au plomb (et lithium) destinées aux antennes-relais au cours des 5 prochaines années.

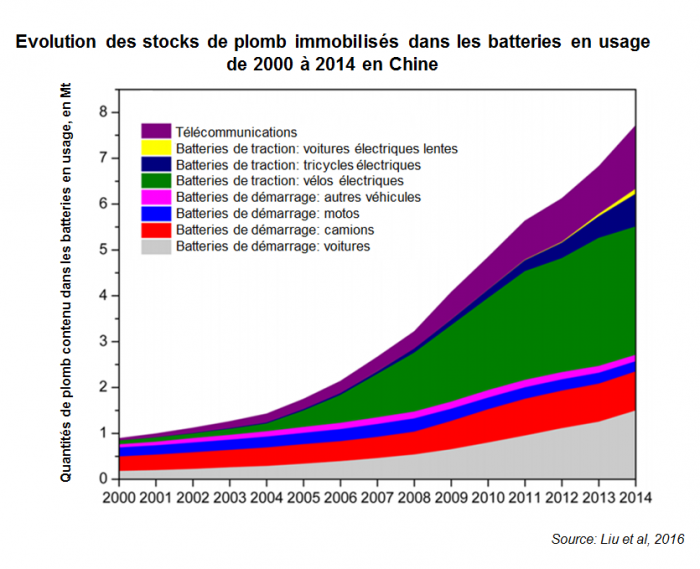

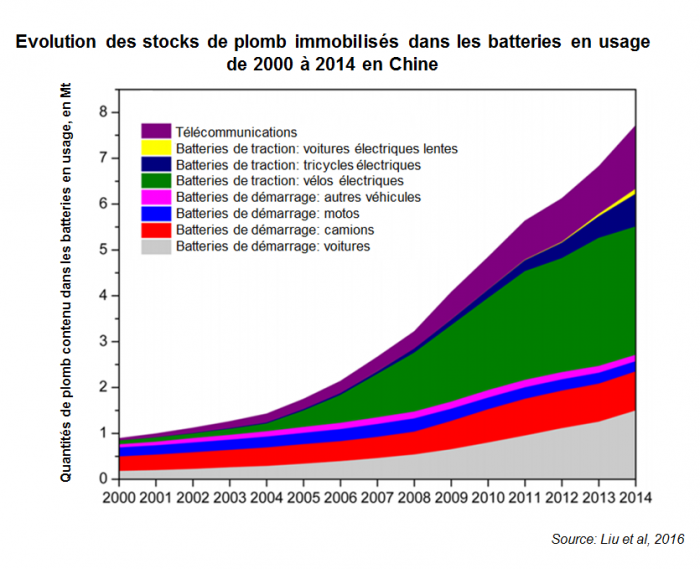

Evolution des stocks de plomb immobilisés dans les batteries en usage de 2000 à 2014 en Chine

© Liu et al., 2016

Des réserves de plomb secondaire importantes

La production chinoise déclarée de plomb secondaire s’élevait à 1,55 Mt en 2015, soit 35 % de la production totale de plomb raffiné (Pour comparaison, 75 % du plomb produit en Europe provient du recyclage). Les capacités de recyclage légales, qui ont doublé de 2009 à 2013 pour atteindre 3 Mt, sont largement sous-utilisées.

Le stockage et le traitement des batteries au plomb usagées sont des sources importantes de pollution et d’accidents sanitaires que L’Etat chinois s’efforce de réduire. Cependant, l’encadrement et la consolidation de la filière est difficile car elle repose en grande partie sur un réseau de petites entreprises, dont un bon nombre clandestines. Environ 60 % des batteries usagées seraient monnayées - plus avantageusement - sur le marché parallèle et 40 % de la production de plomb recyclé serait issu de fonderies illégales (Tian et al, 2015). Seulement 30 % des fonderies répondraient aujourd’hui aux normes nationales de l’industrie (technologiques, environnementales, capacité) et encore moins (20 %, Yanping, 2016) satisferaient les normes chinoises de qualité de l’air.

Les stocks de plomb contenus dans les batteries en fin de vie représentent une offre abondante à moyen terme

Les stocks de plomb immobilisés en Chine dans les batteries en fin de vie et ceux actuellement en usage sont considérables. En tenant compte de la durée de vie des différents types de batteries, Il est estimé que les batteries mises hors service en 2014 ont le potentiel de générer 2,4 Mt de déchets de plomb. Les quantités de plomb présentes dans les batteries en fin de vie dépassent la demande des recycleurs.

Une meilleure gestion de la filière de la prise en charge des batteries en fin de vie ajoutera d’énormes quantités du métal sur le marché.

Mais le recyclage peine à se développer

Cependant, dans le contexte actuel de demande stagnante, le développement de la filière du recyclage est limité d’une part, par l’offre en plomb primaire largement liée à la production chinoise croissante de zinc primaire et, d’autre part, par l’absence d’avantage décisif au niveau du prix du plomb secondaire. Le gouvernement chinois n’incite d’ailleurs pas au développement du recyclage de ce métal, l’avantage fiscal au niveau de la TVA dont bénéficiaient les recycleurs ayant été réduit depuis juillet 2015, réduisant ainsi encore plus leur marge.

En l’absence de mesures favorisant le recyclage du plomb, la Chine devra se donner les moyens de gérer des stocks abondants de batteries avec les risques environnementaux associés.

Maïté Le Gleuher, BRGM

Sources

China Association of automobile manufacturers http://www.caam.org.cn/

China Energy Storage Alliance (CNESA) http://en.cnesa.org/

China’s Nonferrous Metal Industry Association’s Metal Recycling Branch (CMRA)

https://www.chinatechnews.com/

Coram http://www.coram-research.com/

Environmental Science & Technology, 2016, 50, 5412−5419, DOI: 10.1021/acs.est.6b00775

GSMA Intelligence https://www.gsmaintelligence.com/

International lead & zinc study group (ILZSG) https://www.ilzsg.org/static/home.aspx

https://www.metalbulletin.com/

Liu et al, 2016. Environmental Science & Technology, 50, 5412−5419, DOI: 10.1021/acs.est.6b00775

https://in.reuters.com/article/lead-outlook-idINL5N18E49D

Shanghai Metals Market (SMM) https://www.metal.com/

Tian et al, 2015, Waste Managment & Research, 33(11):986-94. DOI: 10.1177/0734242X15602363

Zhang et al, 2015. The Open Fuels & Energy Science Journal, 2015, 8, 291-297

Yanping, 2015, Rapport de la conférence de la branche recyclage de la China Nonferrous Metal Industry Association (CMRA), https://www.isri.org/